Lavoro autonomo occasionale

Adempimenti amministrativi, fiscali e previdenziali per le prestazioni di lavoro autonomo occasionale nel 2024

a cura di Polli Giuseppe, dottore commercialista

Aspetti civilistici

Le prestazioni occasionali di lavoro autonomo si concretizzano in attività rese in via eccezionale, episodica e comunque non ricorrente e non abituale, quindi non nell'esercizio di un'attività professionalmente organizzata, come previsto dall'articolo 5 del DPR n. 633/1972

Dunque per prestazione di lavoro autonomo occasionale si deve intendere qualsiasi attività di lavoro autonomo caratterizzata dall'assenza di abitualità, professionalità, continuità e coordinazione.Le prestazioni occasionali di lavoro autonomo trovano la loro collocazione giuridica nell'articolo 2222 del Codice civile e, relativamente ai corrispettivi, da un punto di vista tributario nell'articolo 67 del TUIR.

L'introduzione dell'istituto del lavoro accessorio (ex art. 54-bis del decreto legge 50 del 24-4-2017 convertito dalla legge 96 del 21-6-2017) non ha abolito la possibilità di stipulare un contratto d'opera occasionale ex articolo 2222 del Codice civile. Il prestatore d'opera occasionale, in questa ipotesi, produce, da un punto vista fiscale, un reddito di lavoro autonomo occasionale disciplinato dall'articolo 67 del TUIR, come sopra specificato e gestito a livello pratico, nella dichiarazione dei redditi, nel quadro RL.

Art. 2222 Codice civile.

Contratti d'opera

Quando una persona si obbliga a compiere verso un corrispettivo un'opera o un servizio, con lavoro prevalentemente proprio e senza vincolo di subordinazione, nei confronti del committente, si applicano le norme di questo capo, salvo che il rapporto abbia una disciplina particolare nel libro IV.

Il lavoratore autonomo occasionale deve poter svolgere la sua attività in modo autonomo e non essere vincolato dal committente a orari rigidi e predeterminati, fatte salve ovviamente specifiche esigenze dell’azienda. In questo tipo di collaborazione, quindi, il lavoratore agisce in assenza di rischio economico, non è tenuto a rispettare un orario di lavoro preciso e la sua attività va intesa non come strutturale all’intero ciclo produttivo, ma solo come di supporto al raggiungimento di obiettivi momentanei del committente.

Pertanto possiamo concludere che gli elementi che caratterizzano il lavoro autonomo occasionale sono:

☞ la prestazione non è continua e duratura;

☞ il prestatore non è inserito nell’organizzazione del committente per il quale si svolge il lavoro;

☞ non sussistono vincoli di coordinamento e di subordinazione con il committente (il lavoro è “autonomo” infatti) ed è questo l’aspetto che distingue questa tipologia contrattuale dalla prestazione occasionale dove l’attività viene svolta alle dipendenze del committente.

Il prestatore di lavoro autonomo occasionale:

☞ agisce in assenza di rischio economico;

☞ non è tenuto a rispettare un orario di lavoro preciso;

☞ svolge l'attività richiesta come supporto al raggiungimento di obiettivi momentanei del committente e non come strutturale all’intero ciclo produttivo.

Mentre il lavoratore subordinato è assoggettato al potere direttivo, organizzativo e di controllo del datore di lavoro, il lavoratore autonomo è vincolato al risultato, ossia realizza, con propria organizzazione e con mezzi propri, il risultato concordato, assumendo su di sé il rischio professionale della riuscita.

Esempi pratici:

☞ Un lavoratore dipendente che per pura passione si trova a riparare a pagamento il PC o configurare lo smartphone al vicino di casa.

☞ Un lavoratore del settore turismo che svolge saltuariamente l’attività di giocoleria in un centro commerciale.

☞ Un agente assicurativo che scrive articoli per una rivista online a tema attualità & intrattenimento o filosofia.

☞ Si evidenzia che può sussistere un'attività assolutamente occasionale e non organizzata che in un certo periodo di tempo comporta un compenso superiore ai 5mila euro (plafond di esonero previdenziale Inps) pur restando attività occasionale.

E' fondamentale verificare se il soggetto si organizza per produrre un reddito con una dotazione di mezzi che esclude l'occasionalità, ad esempio, stipulando contratti pubblicitari, attivando un sito web specifico, aprendo una sede fissa o acquistando le attrezzature necessarie per lo svolgimento dell'attività.

ABITUALITA'

A tale proposito si veda la Circolare ministeriale 7/1496 del 30-4-1977, secondo la quale per attività svolta in forma abituale deve intendersi:

un normale e costante indirizzo dell'attività del soggetto che viene attuato in modo continuativo: deve cioé trattarsi di un'attività che abbia il particolare carattere della professionalità.

Inoltre, si può definire la nozione di abitualità con "sistematica continuità" dell'attività del soggetto. In assenza di professionalità (programmazione nello svolgimento) e sistematicità (regolarità e stabilità) l'attività in oggetto non può considerarsi come abituale e quindi va intesa come occasionale.

Forma del contratto

CONTRATTO

Le norme di legge in materia non prevedono la forma scritta del contratto tra collaboratore occasionale e committente, però si consiglia, anche se il rapporto è di breve durata, di predisporre un contratto in forma scritta che contenga gli elementi essenziali del contratto stesso e la sua durata.

Si mette in evidenza che la forma scritta del contratto di lavoro autonomo occasionale, di importo minore o anche maggiore di € 5.000 (limite di esonero previdenziale) seppur non sia obbligatoria al fine dell’esistenza della prestazione stessa, in quanto può essere concluso anche verbalmente, è sempre consigliabile per provare la corretta esistenza, per l’eventuale rivendicazione di compensi non pagati ed, eventualmente, per potere controbattere a eventuali disconoscimenti delle Amministrazioni quali INPS, Ispettorato del lavoro e Agenzia delle Entrate.

La maggior parte delle collaborazioni occasionali non viene formalizzata in un contratto scritto, cosa peraltro consentita dalla legge. In assenza di contratto, quale garanzia, per il lavoratore è sufficiente - dopo l'inizio della prestazione - inviare una raccomandata A/R o PEC al committente con un testo di questo genere:

In relazione alla collaborazione occasionale tra noi instaurata, confermo che il mio impegno consisterà in..... e l'accettazione da parte mia del compenso fissato in .......€uro, è previsto inoltre che il nostro rapporto si concluda in data.....

Lettera di incarico del professionista committente

INCARICO

Egr. Sig./Gent.sig.ra

via.....

CAP .......Località

OGGETTO: incarico di rapporto di lavoro autonomo occasionale (art. 1332 Codice Civile)

Come da accordi verbali Le comunico che è mia intenzione instaurare con Lei un rapporto di lavoro autonomo occasionale per l’attività di [Indicare la mansione], ai seguenti patti e condizioni:

• Oggetto della prestazione

Lei si impegna a fornire allo Studio (professionista, committente) il proprio apporto in materia di ..........(indicare la tipologia di lavoro). Lo scrivente potrà fornire consigli di natura tecnica nonché suggerimenti in merito ai lavori proposti o ad esso sottoposti. La sua attività si caratterizza per la piena autonomia ed è lasciata libera al Suo insindacabile giudizio.

Il rapporto così instaurato non presuppone alcun rapporto di lavoro subordinato né di collaborazione coordinata e continuativa.

• Durata

La Sua prestazione avrà inizio il .......[Indicare data di inizio collaborazione] e durerà........ [Indicare durata collaborazione].

• Compensi e rimborsi spese

Il sottoscritto Le riconoscerà al termine della prestazione, a titolo di compenso per il lavoro svolto e di rimborso forfettario delle spese sostenute, un importo pari a €uro.........- [Indicare importo (max 5.000 euro annui complessivi per fruire dell'esonero previdenziale)]. Detto compenso include il rimborso forfettario delle eventuali spese sostenute per l'espletamento della prestazione.

Nessuna ulteriore somma sarà dovuta ad alcun titolo.

Il corrispettivo non è soggetto ad IVA in base alle dispèosizioni contenute nell'articolo 5 del DPR n. 633/1972 e successive modificazioni.

Come da dichiarazione scritta, Lei ha dichiarato di non aver percepito nel corrente periodo di imposta compensi per prestazioni di lavoro autonomo occasionale da altri committenti.

• Pagamenti

Il pagamento del corrispettivo sopra indicato sarà effettuato entro il ............. [Indicare i termini di pagamento]. All’atto del pagamento Lei rilascerà a titolo di quietanza una regolare ricevuta, fiscalmente valida e si provvederà a trattenere le ritenute fisdcali ed ogni altra eventuale ritenuta, con le modalità, le percentuali e i termini previsti dalle leggi vigenti.

Il rapporto qui regolamentato non presuppone rapporto di lavoro subordinato.

• Forma scritta

Qualsiasi modifica al presente accordo dovrà essere convenuta ed accettata per iscritto.

• Privacy

In relazione agli adempimenti previsti dalla Legge n. 675/1996 e scaturenti dal suddetto incarico, Lei ci autorizza per iscritto a comunicare a terzi i suoi dati personali unicamente al fine di adempiere agli obblighi di legge.

• Foro Competente

Per tutto quanto non espressamente previsto in questo contratto, si applicheranno le norme di legge.Ogni eventuale controversia derivante dal presente rapporto o collegata allo stesso dovrà comunque essere portata davanti al Tribunale di ..........[Indicare sede del Tribunale competente oppure alla Camera arbitrale di ..........].

Cordiali saluti.

Luogo e data...................................

Il professionista committente

Lavoro autonomo occasionale e 30 giorni

Un aspetto di particolare interesse e spesso frainteso è quello delle 30 giornate massime nell’anno. Questo limite massimo di giornate non riguarda le prestazioni di lavoro autonomo occasionale e che pertanto non sussiste nessun limite di giornate lavorabili nell’anno per tale tipologia contrattuale.

Le 30 giornate imposte come tetto massimo erano state introdotte a seguito della cosiddetta riforma del lavoro Biagi, per distinguere le collaborazioni coordinate e continuative a progetto, da quelle che, se inferiori a 30 giornate nell’anno, caratterizzavano le mini collaborazioni coordinate e continuative senza progetto, che non avevano come obbligo la predisposizione di un progetto all’interno del contratto.

Le prestazioni di lavoro autonomo occasionale non vanno in alcun modo confuse né con le collaborazioni occasionali né con il lavoro accessorio.

Art. 61 D.Lgs 276 del 2003

2. Dalla disposizione di cui al comma 1 sono escluse le prestazioni occasionali, intendendosi per tali i rapporti di durata complessiva non superiore a trenta giorni nel corso dell'anno solare ovvero, nell’ambito dei servizi di cura e assistenza alla persona, non superiore a 240 ore, con lo stesso committente, salvo che il compenso complessivamente percepito nel medesimo anno solare sia superiore a 5 mila euro, nel qual caso trovano applicazione le disposizioni contenute nel presente capo.

Il riferimento ai 5mila euro e ai 30 giorni era dunque contenuto nell'articolo 61 del Dlgs 276/2003, abrogato dal Decreto Legislativo n.81/2015.

Questa tipologia di collaborazioni sono del tutto differenti dalle prestazioni di lavoro autonomo occasionale, in quanto le prime, ad esempio, producono da un punto di vista fiscale redditi di lavoro dipendente mentre le seconde, redditi diversi, da indicare nel quadro RL della propria dichiarazione dei redditi.

Inoltre il tetto dei 5mila euro è del tutto irrilevante ai fini dell'obbligo fiscale di attivare la Partita Iva, obbligo che ricorre, a prescindere da somma incassata, nel caso in cui l'attività assuma i requisiti di abitualità.

Senza considerare l'aspetto fiscale, le prestazioni occasionali che non comportano incassi superiori a 5mila euro in un anno permettono al soggetto percipiente di essere esonerato dall'obbligo di iscrizione alla Gestione separata INPS. Tale obbligo invece sussiste nel momento in cui venisse superato questo limite, con il conseguente versamento di contributi previdenziali per un terzo a carico del prestatore e per due terzi a carico del committente.

Il lavoratore autonomo occasionale non è dunque soggetto ad Iva per carenza del presupposto oggettivo dell’abitualità dell'attività esercitata , non deve avere partita Iva, e al posto della fattura rilascia una quietanza o nota di addebito/pagamento; sui compensi all'atto del pagamento, va effettuata la ritenuta d’acconto da parte del sostituto d'imposta ed effettuato il versamento alla Gestione Separata Inps, qualora gli importi percepiti dall’esercente non abituale di lavoro autonomo la somma di 5.000 euro nel corso dell’anno solare.

Aspetti previdenziali del lavoro autonomo occasionale

PREVIDENZIALI

Nell'ipotesi in cui il compenso per il collaboratore occasionale sia superiore a € 5.000, è previsto, come sopra indicato, l'obbligo di iscrizione alla Gestione separata INPS, utilizzando l'apposito modello, pertanto il rapporto di natura previdenziale tra coloro che svolgono prestazioni occasionali e l'INPS, sorge al superamento del tetto di € 5.000 nel corso dell'anno e i contributi previdenziali previsti per la Gestione Separata INPS devono essere calcolati esclusivamente sulla parte eccedente tale importo.

I lavoratori autonomi occasionali devono essere iscritti a cura del committente alla Gestione Separata Inps, pertanto è fatto obbligo comunicare preventivamente ai committenti interessati, all’inizio dei singoli rapporti e durante il loro svolgimento, il superamento o meno della soglia reddituale e della soglia di esenzione di 5mila euro annui.

I lavoratori occasionali non sono soggetti alla normativa assistenziale Inail e non devono dunque essere assicurati dal committente per gli infortuni e le malattie professionali.

INPS € 5000

L'importo di € 5.000 è il limite che non denota (come erroneamente molti pensano) il massimale da non superare altrimenti scatta l'obbligo di aprire una partita IVA ma semplicemente viene fissato un plafond di esenzione INPS oltre il quale scatta l’obbligo di iscrivere il lavoratore occasionale da parte del soggetto committente all'Istituto previdenziale.

A tal scopo è quanto mai opportuno farsi rilasciare una dichiarazione scritta del collaboratore autonomo occasionale di non aver percepito dal altri committenti corrispettivi nello stesso periodo d'imposta per altre prestazioni occasionali, svolte in predenza, che facciano scattare l'obbligo di iscrizione nella Gestione separata INPS al superamento della soglia dei 5mila €uro.

Esaminiamo adesso un esempio di prestazione occasionale con ritenuta previdenziale. Si ricorda che questo tipo di ritenuta si aggiunge alla ritenuta d’acconto di natura fiscale che invece viene applicata per trattenere le imposte al lavoratore.

La ritenuta previdenziale si deve applicare solo sulla parte eccedente i 5.000 € di compensi su base annua del lavoratore.

Cosa succede se il compenso per lavoro autonomo occasionale supera il limite di 5.000€ annui?

Il superamento del limite 5.000€ di compensi annui, non è di ostacolo per lo svolgimento di lavoro automomo occasionale, ma determina la perdita di alcune agevolazioni.

Infatti con il superamento di compensi oltre 5.000€, colui che svolge la prestaziona occasionale dovrà essere obbligatoriamente iscritto alla gestione separata INPS, come sopra indicato. Ciò comporta il calcolo dei contributi previdenziali che saranno in parte a carico del committente e in parte a carico del prestatore:

• ⅓ sarà a carico del prestatore, che in fase di emissione della ricevuta, dovrò inserire il relativo importo, sottraendolo al compenso lordo, lasciando dunque questa parte di denaro al committente;

• ⅔ saranno invece a carico del committente stesso.

E' infatti il committente che ha l'obbligo di versare la totalità dei contributi all’INPS,

Fatte queste premesse vediamo come dovrà essere emessa la ricevuta di un soggetto che ha ricevuto un compenso di € 3.000 per una prestazione occasionale. Durante l’anno lo stesso soggetto ha ricevuto però compensi per prestazioni occasionali da un primo committente per altri 4.000 €, ne consegue che ha superato il plafond di esenzione previdenziale di € 5.000 per l'importo di € 2.000.

Il secondo committente ha l'obbligo di procedere all'iscrizione del prestatore occasionale all'Inps nella Gestione separata. Nella ricevuta quindi oltre alla ritenuta d’acconto fiscale del 20% sul totale del compenso si deve calcolare su € 2.000 un ritenuta previdenziale, a carico del prestatore occasionale, pari ad 1/3 dei contributi totali da versare all'aliquota in vigore per il periodo d'imposta.

Nella pratica commerciale però, quando il prestatore occasionale prevede di conseguire compensi per un importo maggiore di 5.000 € annui, è preferibile l'apertura di una Partita IVA optando eventualmente per il regime forfetario. Del resto l'impresa committente, nella maggior parte dei casi, è restia ad iscrivere il prestatore occasionale all'INPS nella Gestione separata, specie per i riflessi burocratici che sono a suo carico.

Con la partita IVA, invece, grazie al regime agevolato forfettario, il prestatore emette fatture non più sottoposte alla ritenuta fiscale del 20% e/o alla ritenuta previdenziale INPS andando ad introitare il 100% del compenso concordato.

Aspetti fiscali del lavoro autonomo occasionale

FISCALI

La ritenuta di acconto IRPEF

Il compenso derivante da una prestazione di tipo occasionale deve essere sottoposto a ritenuta d’acconto del 20%.

Il compenso corrisposto al prestatore d'opera occasionale è assoggettato ad una ritenuta fiscale, a titolo di acconto, pari al 20% che deve essere trattenuta dal committente e versata entro il 16 del mese successivo a quello del pagamento, mediante il modello F24, con il codice tributo 1040.Quindi a titolo di esempio, se il corrispettivo per le prestazioni occasionali è concordato in € 5.000, al prestatore occasionale andrà pagato l'importo di € 4.000, mentre il 20% di € 5.000, ossia € 1.000, dovrà essere trattenuto dal committente e versato all'Erario.

Inoltre il committente ha l'obbligo di compilare ogni anno la Certificazione Unica (c.d. CU) nella quale deve riportare i compensi corrisposti ai lavoratori autonomi occasionali, le trattenute fiscali effettuate e la contribuzione eventualmente dovuta e versata nella Gestione separata. Tale Certificazione Unica deve essere poi trasmessa telematicamente all'Agenzia delle Entrate e consegnata al lavoratore nei termini previsti dalla legge.

La ritenuta di acconto deve essere certificata nella CU (Certificazione Unica) dal sostituto d'imposta (ossia il committente) con la causale M.

Da un punto di vista dichiarativo, i redditi derivanti da prestazioni occasionali di lavoro autonomo devono essere indicati nel quadro D del modello 730 o nel quadro RL del modello Redditi Persone Fisiche. Sia che si presenti il 730 piuttosto che il modello Redditi, quindi, è necessario indicare correttamente nell’apposito quadro l’importo del reddito lordo percepito e dell’eventuale ritenuta d’acconto subita. In questo modo il reddito percepito sconterà la tassazione Irpef, facendo cumulo con gli altri redditi imponibili percepiti (lavoro dipendente, lavoro autonomo, etc).

Si parla di eventuale ritenuta di acconto subita all'atto del pagamento del corrispettivo in quanto nell'ipotesi in cui il committente fosse imprenditore/professionista in regime forfettario, in tal caso, non essendo entrambi sostituti d'imposta, gli stessi non devono trattenere alcuna ritenuta.

Il prestatore di lavoro autonomo occasionale può portare in deduzione solo le spese specificatamente inerenti i compensi percepiti.

Il contribuente ha l'obbligo di conservare i documenti giustificativi delle eventuali spese sostenute per l'espletamento delle prestazioni di lavoro autonomo occasionale. Il prospetto dei compensi corrisposti da tutti i committenti occasionali e i documenti giustificativi devono essere esibiti o trasmessi all'Agenzia delle Entrate competente, in caso di verifica.

Ai lavoratori autonomi occasionali spettano le stesse detrazioni d'imposta alle quali hanno diritto i lavoratori autonomi con partita Iva. in particolare, per redditi complessivi annui non superiori a 4800€ la detrazione d'imposta è stata pari a € 1104 fino al 31-12-2021 e dal 1° gennaio 2022 pari a € 1265 per redditri fino a 5500€.

Nel caso sopra indicato, il prestatore di lavoro autonomo occasionale può recuperare l’Irpef pagata se il reddito complessivo è inferiore alla soglia di reddito al di sotto della quale non sono dovute imposte.

Nuovi adempimenti dal 2022

PREVENTIVA

A partire dal 21/12/2021 sono state introdotte nell’ordinamento giuridico alcune novità, al fine di contrastare forme elusive nell’impiego dei c.d. “lavoratori autonomi occasionali”. A prevederle è il D.L. 146/2021, convertito in Legge 215/2021, che ha modificato l’art. 14, comma 1 del D.lgs. 81/2008.

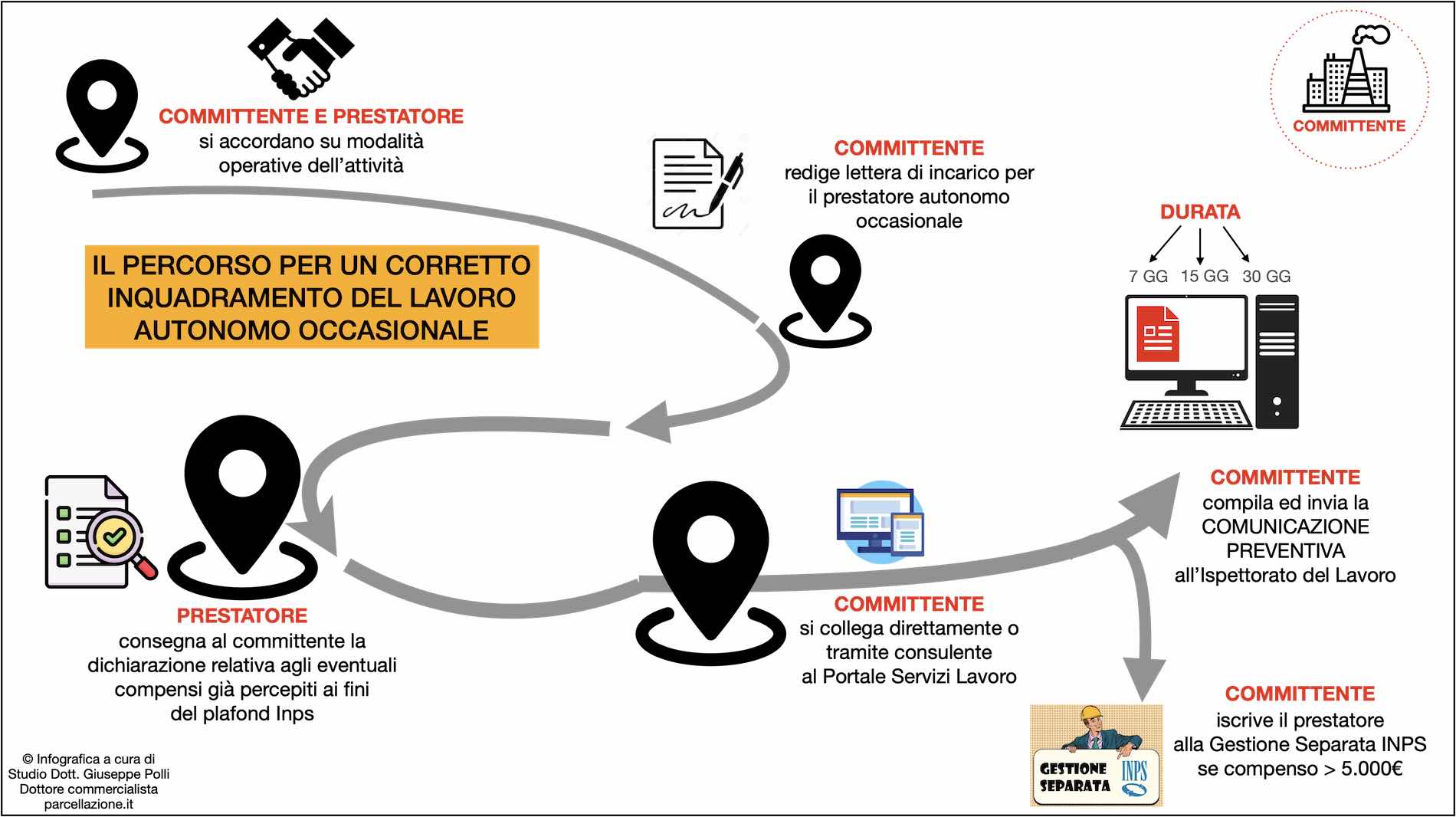

Il legislatore ha introdotto l’obbligo di inviare una comunicazione preventiva all’Ispettorato territoriale del lavoro competente per territorio, da parte del committente, prima dell’avvio di attività dei lavoratori autonomi occasionali. In tal modo il legislatore ha inteso contrastare forme elusive nell’utilizzo di tale tipologia contrattuale in ogni settore produttivo e commerciale.

Il nuovo adempimento è analogo a quello già previsto per il contratto di lavoro intermittente in base al quale, prima dell’inizio della prestazione lavorativa, il datore di lavoro è tenuto a comunicarne la durata alla Direzione Territoriale del Lavoro competente per territorio, mediante posta elettronica.

LA COMUNICAZIONE

La comunicazione preventiva fino al 30 aprile 2022 doveva essere effettuata attraverso l'invio di una email ad uno specifico indirizzo di posta elettronica messo a disposizione di ciascun Ispettorato provinciale territoriale. Trattasi di un indirizzo di posta ordinaria e non certificata e pertanto il personale ispettivo poteva verificare anche presso i committenti la conservazione di una copia della comunicazione.

⇒ Tuttavia con la disponibilità di una applicazione ufficiale online, tale procedura di comunicazione preventiva di fatto non deve essere più utilizzata.

Dal 1* maggio 2022 - come precisato nella nota 573 del 28 marzo 2022 - l'unico canale valido per assolvere all'obbligo comunicativo è quello telematico.

Infatti ll Ministero del Lavoro ha reso disponibile dal 28 marzo 2022 sul proprio sito internet l'applicativo, accessibile tramite SPID/CIE, che i committenti imprenditori devono utilizzare per la comunicazione telematica dei rapporti di lavoro autonomo occasionale.

LA COMUNICAZIONE

Nella comunicazione preventiva devono essere indicate le seguenti informazioni:

• dati del committente e del prestatore;

• luogo della prestazione;

• sintetica descrizione dell'attività;

• data inizio prestazione e presumibile durata (ad esempio una settimana, un mese). Nell'ipotesi in cui la prestazione non possa essere terminata nell'arco temporale indicato nella comunicazione il committente deve procedere a fare una nuova comunicazione.

• importo del compenso qualora stabilito al momento dell'incarico.

Con riguardo al termine entro il quale sarà conclusa l’opera o il servizio, il modello permette di scegliere per default tre distinte ipotesi, entro:

• 7 giorni,

• 15 giorni,

• 30 giorni.

Per accedere all'applicazione LAVORO AUTONOMO OCCASIONALE occorre collegarsi al portale SERVIZI LAVORO ed effettuare l'accesso tramite SPID oppure CIE Carta di identità elettronica.

INTERESSATI

In base a quanto specificato nella Nota INL 29/2021 del Ministero del lavoro e delle Politiche sociali l'obbligo della comunicazione preventiva è previsto all'interno della disciplina in materia di sospensione dell'attività imprenditoriale di cui all'art. 14 del D.Lgs n. 81/2008 per cui anche il nuovo obbligo comunicazionale interessa esclusivamente i committenti che operano in qualità di imprenditori.

Di conseguenza, salvo diverse precisazioni che dovessero intervenire,si possono considerare fuori del campo applicativo i soggetti che svolgono attività di lavoro autonomo, vale a dire i liberi professionisti, così come i soggetti privati e pubblici che non esercitano attività di impresa, i condomini, le associazioni sportive dilettantistiche e culturali senza scopo di lucro.

ESCLUSI

L'Ispettorato del Lavoro esclude l'obbligo di comunicazione preventiva per chi svolge attività di volontariato percependo solo un rimborso spese o per gli sportivi o per gli atleti che usano la propria immagine per sponsorizzare il marchio di un'azienda.

In dettaglio dall'obbligo della comunicazione preventiva sono esclusi (vedi Nota n. 109 del 27-02-2022 INL):

| Soggetti | Causa di esclusione |

|---|---|

| Pubblica amministrazione e enti pubblici non economici | Esonerati poiché non sono imprenditori |

| ETS Enti del terzo settore | Esonerati se non svolgono attività commerciale |

| Aziende di vendita diretta a domicilio | Esonerati per attività inquadrabile tra i redditi diversi (art. 67, c. 1, lett. i) |

| Procacciatori d’affari occasionali | Esonerati per attività inquadrabile tra i redditi diversi (art. 67, c. 1, lett. i) |

| Prestazioni di natura intellettuale | Esonerate le prestazioni di natura “prettamente” intellettuale. INL cita ad esempio i correttori di bozze, i progettisti grafici, i lettori di opere in festival o in libreria, i relatori in convegni e conferenze, i docenti e i redattori di articoli e testi. |

| Attività in remoto | Il luogo di lavoro non è una scriminante dell’obbligo di comunicazione. Se si tratta di prestazioni prettamente intellettuali restano esonerate. |

| Lavoro autonomo occasionale nello spettacolo | Esonerati perché già disciplinati dall’art. 6 D.Lgs. CPS 708/47 |

| Fondazioni ITS | Esonerati nella misura in cui l’attività non si qualifichi come attività d’impresa |

| ASD e SSD | Esonerati per assenza di finalità di lucro |

| Studi professionali | Esonerati se non organizzati in forma d’impresa |

Non rientrano nell'obbligo della comunicazione all'Ispettorato del Lavoro le prestazioni di natura intellettuale e le prestazioni rese da:

• incaricati alla vendita occasionali;

• procacciatori di affari occasionali;

• lavoratori dello spettacolo oggetto della specifica comunicazione ex art. 6 D.Lgs CPS n. 708/47.

Infatti le prestazioni svolte da incaricati alla vendita occasionale o da procacciatori d'affari occasionali sono attività che rientrano nel novero delle attività commerciali non esercitate abitualmente.

Invece, con particolare riferimento alle prestazioni intellettuali, l'Ispettorato Nazionale del Lavoro ha chiarito che rientrano in tale categoria a titolo meramente esemplificativo le prestazioni rese da:

• correttori di bozze;

• progettisti grafici;

• lettori di opere in festival o in libreria;

• relatori in convegni e/o conferenze;

• docenti e i redattori di articoli/testi;

• le guide turistiche;

• i traduttori e interpreti;

• i docenti di lingua;

• i medici che rendono consulenze scientifiche.

In caso di violazione dell’obbligo di preventiva comunicazione, verranno applicate sanzioni amministrative da euro 500 a euro 2.500 in relazione a ciascun lavoratore autonomo occasionale per cui è stata omessa o ritardata la comunicazione, oltre al rischio maggiore di vedere considerare il prestatore occasionale come lavoratore in totale carenza assicurativa con il rischio di pesanti sanzioni ed il blocco dell'attività aziendale.

Inoltre, si ricorda che in caso di verifica da parte dell'Ispettorato del Lavoro, nell'ipotesi in cui il numero di lavoratori rregolari dovesse superare il 10% dei lavoratori presenti sul luogo di lavoro al momento dell’accesso, potrà essere prevista la sanzione della sospensione dell’attività imprenditoriale. A tal proposito, rientrano tra la nozione di lavoratori irregolari, rilevanti al fine della eventuale adozione del provvedimento di sospensione, i lavoratori autonomi occasionali per i quali non si sia provveduto alla preventiva comunicazione obbligatoria.

DECORRE

Il nuovo obbligo di comunicazione preventiva decorre dal 21/12/2021 e riguarda i rapporti di lavoro per prestazioni occasionali attivati successivamente a tale data; per le modalità di trasmissione dei dati ogni sede dell’Ispettorato Nazionale del Lavoro dovrebbe aver predisposto apposito indirizzo di posta elettronica, reperibile ad esempio sul sito internet della sede o telefonando direttamente al centralino.

La trasmissione della comunicazione potrà essere effettuata direttamente dal committente ovvero dai soggetti abilitati ex art.1 della Legge n.12/1979 (ad esempio il consulente del lavoro...).

Si ritiene valida la comunicazione effettuata fino ad un minuto prima dell’inizio della prestazione lavorativa (in presenza della comunicazione non potrà eventualmente scattare il provvedimento di sospensione dell'attività lavorativa anche se, in presenza di rapporti fasulli, vi potrà sempre essere un disconoscimento del rapporto con applicazione delle relative sanzioni).

A DISTANZA

Si chiarisce che il lavoro a distanza svolto ad esempio presso l'abitazione/ufficio del prestatore, non esonera dall'obbligo di comunicazione. L'Ispettorato Nazionale del Lavoro ha infatti precisato che il luogo di lavoro non rappresenta una discriminante dell'obbligo di comunicazione, con l'esclusione se l'attività del prestatore rientra nell'ambito delle prestazioni di natura intellettuale, come sopra indicato.

Con la nota n° 109 del 27 gennaio 2022, l’Ispettorato Nazionale del lavoro, con una serie di FAQ ha fornito alcuni chiarimenti relativamente ai destinatari dell'obbligo di comunicazione e alle fattispecie che integrano l'obbligo di comunicazione.

Con la nota n° 393 del 1 marzo 2022 l’Ispettorato Nazionale del lavoro ha fornito ulteriori chiarimenti, sotto forma di FAQ, specificando l'esclusione dalla comunicazione preventiva le prestazioni delle guide turistiche, le prestazioni rese da traduttori, interpreti, docenti di lingua e le consulenze scientifiche rese dai medici e le prestazioni occasionali rese in smartworking da soggetti non residenti in Italia e svolte all'estero.

L'Ispettorato Nazionale del Lavoro congiuntamente al Ministero del Lavoro e delle Politiche Sociali, fornisce in questa pagina le indicazioni operative relativamente all'obbligo di comunicazione dei lavoratori autonomi occasionali (ex. art. 222 c.c) previsto dal novellato comma 1, dell'art. 14 del D.lgs. 81/2008 ( come modificato dall'art.13 del D.L. 146/2021 definitivamente convertito dalla L. 215/2021) e pubblica gli indirizzi mail degli Uffici Territoriali a cui inoltrare le suddette comunicazioni.

Sintesi di Informativa ai sensi dell’ART. 13 del D. LGS n°196/2003 (codice in materia di protezione dei dati personali). Il dott. Giuseppe Polli, professionista, garantisce ai propri utenti la tutela della privacy nel rispetto della normativa vigente:

– non esegue trattamenti occulti né registra dati personali o di preferenze relative alla fruizione dei contenuti del sito;

– non identifica né traccia l’identità personale di chi accede al sito. In questo sito non sono raccolti dati personali sensibili né tantomeno si fa uso di cookies.

Autore

Approfondimento tratto dal sito parcellazione.it. E' severamente proibito copiare il contenuto di una qualsiasi di queste pagine integralmente o in parte senza previa autorizzazione dell'autore.Per qualsiasi dubbio, l'autore è a vostra disposizione per consulenza professionale.